Het wordt voor jongeren almaar moeilijker om een eigen woning te kopen zonder enkele tienduizenden euro’s aan eigen inbreng (spaargeld of steun van de familie) op tafel te leggen. Dat blijkt uit een studie door de Nationale Bank (NBB).

De Nationale Bank stelt vast dat het aandeel van de jonge kredietnemers (18 tot 34 jaar) sinds 2015 licht is afgenomen op de Belgische hypotheekmarkt. De banken kennen ook steeds minder kredieten met een hoge quotiteit (geleend bedrag op aankoopprijs) toe, hoewel de vastgoedprijzen jaar na jaar in de lift zitten.

Volgens NBB-econoom Christopher Warisse wijst dat erop dat de eigen inbreng die nodig is om een woning te kopen is toegenomen. “De geschatte gemiddelde eigen bijdrage is sinds 2019 aanzienlijk gestegen, vooral voor kopers van een eerste woning. Als we ook rekening houden met transactiekosten, wijzen onze schattingen voor die categorie op een stijging van circa 36.000 euro in 2016 naar 57.000 euro in 2021.”

Dat is uiteraard een forse som voor gezinnen aan het begin van hun loopbaan. Lang niet iedereen heeft zoveel spaargeld. Het betekent in de praktijk dat velen moeten rekenen op een gift of een onderhandse lening van familie of vrienden. “Hoewel jonge gezinnen nog steeds toegang hebben tot de hypotheekmarkt, moeten ze dus een grotere financiële inspanning leveren dan vroeger”, schrijft Warisse.

Maar wat met de jonge gezinnen zonder eigen inbreng? “Zij worden gedwongen om leningen af te sluiten met hogere afbetalingskosten, een minderwaardige of minder goed gelegen woning te kopen of hun toevlucht te zoeken tot de huurmarkt.”

Afbetalingslast

De afbetalingslast voor een voltijds werkend koppel met een gemiddeld loon lag in 2021 onder de 20 procent van hun inkomen, becijferde de NBB. Dat is dus nog best draaglijk, maar veronderstelt wel een eigen inbreng en twee voltijds werkenden in het gezin. Als dat niet geval is – bijvoorbeeld maar één inkomen in het gezin of geen financiële steun van de familie – kan de afbetalingslast aanzienlijk hoger zijn, waarschuwt de studie.

Bovendien zijn er regionale verschillen. “De afbetalingslast kan bijzonder zwaar zijn als de gekochte woning in een bepaalde regio ligt, vooral in Brussel en in Vlaamse steden als Gent, Leuven of Brugge.”

Kloof tussen rijk en arm

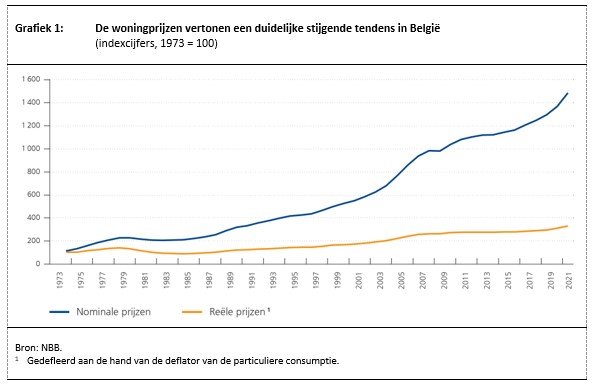

Volgens de NBB-studie leiden de stijgende vastgoedprijzen – de prijzen zijn vervijftienvoudigd sinds 1973 – tot een toenemende ongelijkheid tussen grote en kleine vermogens:

- Bij de hogere inkomens zit het percentage woningeigenaars in de lift, waardoor zij hun vermogen zien aanzwellen.

- Maar bij de armste huishoudens (inkomen lager dan 60 procent van het doorsnee inkomen) kan slechts een minderheid zich nog een eigen woning permitteren, waardoor die inkomensklasse niet kan meesurfen op de waardevermeerdering van vastgoed op lange termijn.

“Hoewel het totale percentage eigenaars in België tussen 2003 en 2020 relatief constant is gebleven – gemiddeld rond 72 procent – is het percentage eigenaars onder de gezinnen met de minste financiële draagkracht – aanzienlijk gedaald, van 56 procent tot 37 procent”, stelt de Nationale Bank vast.

(fjc)